پایگاه خبری تحلیلی فولاد

(ایفنا)- یکی از واقعیات عجیب و پرآسیب در اقتصاد کشور طی سه سال

اخیر، بالابودن و حتی بالارفتن نرخ سود بانکی در عین رشد ناچیز اقتصادی و کاهش

معنیدار نرخ تورم است. اقتصاد کشور در حالی شاهد نرخهای بالای بهرۀ بانکی در طرف

سپرده و تسهیلات است که در این مدت هیچ رشد اقتصادی معنیدار و حتی تورم بالایی

وجود نداشته است. این درحالی است که الفبای سیاستگذاری اقتصادی، ایجاب میکند نرخ

بهره در در دوران رکود به شدت کاهش یابد.

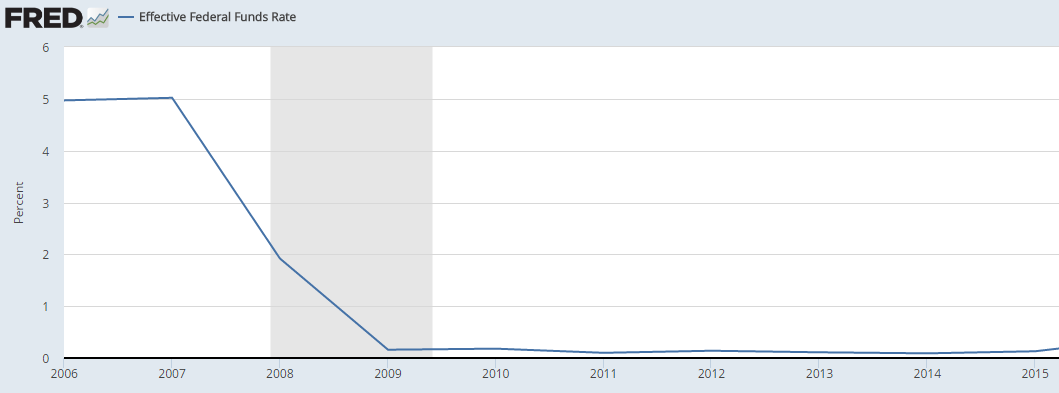

کاهش شدید وکنترل نرخ بهره پس از بروز رکود اقتصادی-ایالات متحده

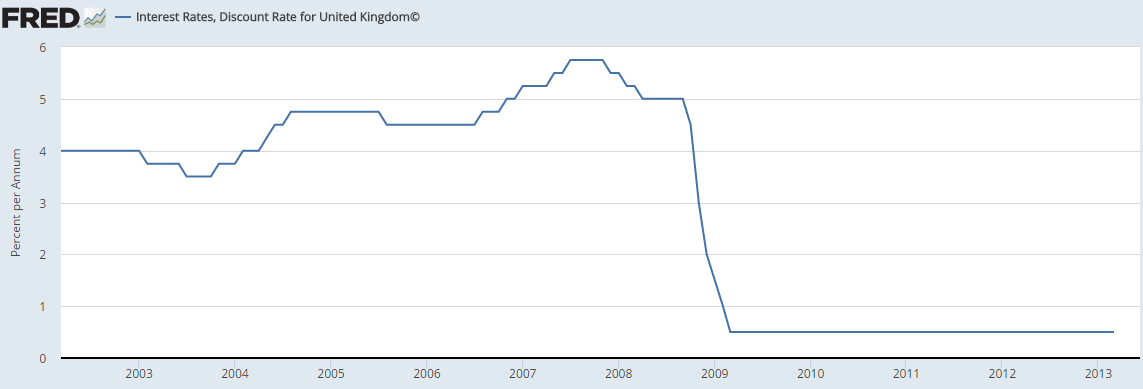

کاهش شدید وکنترل نرخ بهره پس از بروز رکود اقتصادی-انگلستان

افزایش نرخ بهره به موازات تشدید رکود اقتصادی در ایران

با به پایان بردن مطالعۀ این نوشته درخواهید یافت که این

موضوع زمینهساز یک بحران اساسی در اقتصاد ایران شده است. وقتی کشور به سبب رکود

عمیق موجود، شاهد رشد خلق ارزش افزوده نبوده، و تورم بالایی در قیمتها نیز تجربه

نمیشود، پس این نرخ بهرۀ بالا از کجا باید تأمین و پرداخت شود؟ چه قشر یا گروهی

باید این هزینه را بپردازد؟ کدام گروه دریافتکنندۀ منافع این بهرۀ بالا هستند؟

ابتدا باید توجه داشت:

اولاً پرداخت

چنین نرخهای بهرهای توسط بخش تولید در سطح کلان «غیرممکن» است، به این معنی که

حتی اگر برخی بنگاههای فعال در یک بخش خاص به دلیل تورم یا رشد بالای آن بخش قادر

به پرداخت این بهره باشند، این برای تمام بنگاهها صادق نخواهد بود. لذا نتیجۀ

طبیعی این وضعیت، نکول وسیع و ناخواسته تسهیلات بانکی در بخش تولید و تشدید انباشت

مطالبات معوق بانکی است.

ثانیاً

پرداخت این بهره از آنجا که متکی به خلق ارزش واقعی و حتی اسمی (به دلیل کاهش

تورم) نیست، الزاماً موجب تغییر در توزیع درآمد به زیان یک عده و به سود عدهای

دیگر خواهد شد. در حقیقت پرداخت بهره در این شرایط، مترادف با خالیشدن جیب یک عده

و پرشدن جیب عدهای دیگر است.

برندگان و بازندگان این وضعیت چه کسانی

هستند؟ چشمبسته میتوان گفت که بخشهای تولیدی کشور بویژه تولیدکنندگانی که به

بازدهیهای نامتعارف ناشی از رانت و انحصار اتکا ندارند، بازندگان این جریان

خواهند بود. ناتوانی آنها در بازپرداخت تسهیلات، در سطح کلان ناشی از بدخواهی و

سودجویی آنان نیست (صرفنظر از موارد خاص)، بلکه اساساً پرداخت چنین نرخهای

بهرهای برای بخش تولید که نه رشدی را تجربه میکند و نه تورم بالایی، غیرممکن

است. تشدید فشار برای استیفای مطالبات معوق توسط بانکها از جمله به شکل ضبط و فروش

اموال، نتیجهای جز فروپاشی نظام تولیدی کشور ندارد. برندگان این جریان، بیش از

همه، «صاحبان سپردههای کلان بانکی» هستند.

بنا بر اخبار قابل اعتماد، بخش بزرگی

از سپردههای بانکی بصورت سپردههای کلان و در اختیار درصد محدودی از سپردهگذاران

است. به دلیل کسری ذخایر بانکها و تشدید رقابت معطوف به نفع شخصی در سیستم بانکی،

این صاحبان سپردۀ کلان مدتهاست قدرت چانهزنی بالایی در سیستم بانکی پیدا کردهاند

به نحوی که بانک برای جذب سپردۀ آنها یا ممانعت از خروج آن، ناچار به پرداخت نرخهای

بهرۀ بالا (ولو بصورت پنهانی و توافقی) شده است، زیرا در غیر این صورت باید نرخ

اضافه برداشت ۳۴ درصدی به بانک مرکزی را متحمل شود. به این ترتیب با

افزایش در هزینۀ تمامشدۀ پول در سیستم بانکی، فشار نهایی به بخش تولید وارد خواهد

شد.

علیرغم اینکه بخش تولید قادر به

پرداخت چنین بهرهای نیست، اما از سر ناچاری و فرار موقت از ورشکستگی، مطالبات

سیستم بانکی از بخش تولید بصورت بدهی انباشته و معوق تمدید میشود. سربازکردن این

نکول نه فقط تولیدکنندگان بلکه بانکها را نیز دچار فروپاشی میکند زیرا پوچبودن

بخش مهمی از داراییهای بانک را برملا میسازد. لذا سیستم بانکی و تسهیلاتگیرندگان

بهترین راه را تداوم این رابطه به امید فرارسیدن فرجی میبینند. از سوی دیگر نرخهای

سودبانکی متعلقه به سپردهگذاران، بدون هیچ ارتباطی به بخش حقیقی اقتصاد، پیوسته

بصورت کنتوروار در حال پرداخت است.

اگر بخش حقیقی بازدهی خاصی تولید

نکرده، پس این سود از کجا پرداخت میشود؟ بانکداران به سبب داشتن قدرت خلق پول، با

فشردن دکمه کیبورد خود به پرداخت سود به سپردهها مبادرت میورزند. در حقیقت سود

سپردههای بانکی از «هیچجا» پرداخت میشود. در یک اقتصاد سالم این سود

پرداختی به سپردهها با سود دریافتی از محل تسهیلات برابری میکند، ولی واقعیت

امروز سیستم بانکی ما این است که سود پرداختی به سپردهها، اتکایی به رشد حقیقی و

حتی اسمی داراییهای بانکها ندارد. بدهی بانکها (سپردهها) بدون اتکا به شکلگیری

دارایی با سرعت بالا در حال افزایش است.

حجم سپردههای بانکی به ترتیب فوق طی

دو سال اخیر به میزان ۴۰۰ هزار میلیارد تومان افزایش یافته است

که عمدۀ آن ناشی از پرداخت بهره به سپردههای قبلی است و نه ایجاد درآمد جدید در

اقتصاد. این عدد یک «مطالبۀ قطعی از سیستم بانکی» یا به تعبیر بهتر «مطالبهای

قطعی از کل نظام حکومتی» است. فراموش نشود حتی در مورد مؤسسات غیرمجاز در نهایت

این بانک مرکزی (حاکمیت) بود که ناخواسته در معرض فشار افکار عمومی و پرداخت سپردهها

قرار گرفته و میگیرد، چه رسد به سپردۀ بانکهای دارای مجوز و رسمی. این سیل با این

حجم، اکنون جاری شده و قابل برگشت نیست.

این بحران جدی و رو به تشدید، نتیجۀ

خصوصیسازی کنترلنشدۀ سیستم بانکی و میدان دادن به انگیزههای نفع شخصی در شرایط

فقدان توان کنترلگری و قاعدهگذاری نظام حاکمیت در حوزۀ پولی است. نیاز به توضیح

ندارد که اگر سیستم بانکی دولتی بود، به محض کاهش در تورم و رشد اقتصادی، نظام

حکمرانی قادر بود با یک بخشنامه بانکهای دولتی را وادار به کاهش نرخ سود کند.

سیستم بانکی دولتی، برخلاف بانکهای خصوصی، انگیزهای برای تخطی از این دستور نمیداشت

زیرا نفع و زیان آن به او نمیرسید. چسبندگی نرخ بهرۀ بانکی در کشور نتیجۀ مشهود رقابت معطوف

به نفع خصوصی بانکهاست. سیاستگذاران بازارگرای کشور با انتقاد از عدم «مشتریمداری» سیستم

بانکی دولتی در دهههای ۶۰ و ۷۰، اقتصاد ایران را از دهۀ ۸۰ با شور و شوق به سمتی سوق دادند که اکنون تبعات بانکداری

خصوصی، کشور را در معرض یک بحران اساسی قرار داده است. اصلاح "اَبرو"ی

مشتری مداری سیستم بانکی به قیمت "کورکردن چشم" و بلکه فلجکردن کل نظام

اقتصادی تمام شد.

اکنون اقتصاد کشور در اثر رخدادهای فوق

وارد یک گرداب هولناک شده است. از سویی «باید» و «باید» روند پرداخت و دریافت نرخ بهرۀ بانکی

بالا در شرایط تورم ۱۰ درصد و رشد اقتصادی نزدیک به صفر متوقف شود. نرخ سود

بانکی باید به میزانی باشد که توسط بخش حقیقی اقتصاد قابل پرداخت باشد که این به

معنای لزوم تناسب نرخ سود بانکی با رشد اقتصاد و تورم است. تداوم وضعیت موجود به

معنای تشدید بحران و بادکردن صوری و پوچ داراییها و بدهیهای بانکهاست که مترادف

با رشد بالای نقدینگی است. صرفنظر از اینکه نرخ بهره بانکی اکنون چگونه و با چه

ابزارهایی قابل کاهش و متناسبسازی با واقعیات اقتصادی کشور است، معضل اساسی و حاد

دیگر آن است که کاستن معنیدار از نرخ سود بانکی، صاحبان سپردههای کلان را که

اکنون قدرت آنها بیش از ۴۰۰ هزار میلیارد تومان افزایش یافته، به

تکاپو خواهد انداخت. واکنش آنها به کاهش سود بانکی به شکل ورود به بازارهای دارایی

(بویژه بازار مسکن) با هدف جستجوی سود سفتهبازانه، آثاری ویرانگر بر اقتصاد کشور

بویژه طبقۀ ضعیف اقتصادی به جا خواهد گذاشت. این بحران را فقط میتوان چنین تشبیه

کرد: یک بمب ساعتیِ در حال بزرگشدن که از یک سو نمیتوان به بزرگشدن روزافزون آن

بیتفاوت بود، و از سوی دیگر دستزدن به آن احتمالاً موجب انفجار خواهد شد.

دکتر حسین درودیان